Les avantages et les risques de la SCPI

Les avantages SCPI

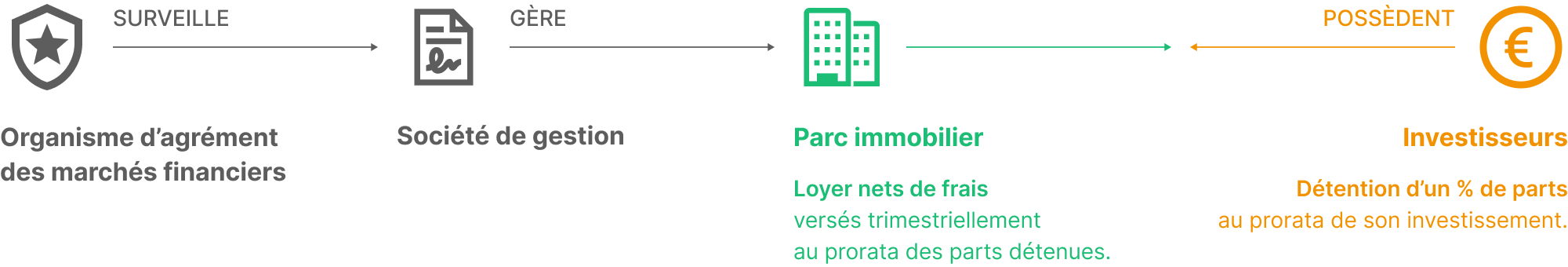

L’investissement en SCPI - ou “pierre papier” - diffère de l’investissement immobilier classique. Au lieu d’acquérir un bien unique, vous obtenez des parts dans un parc immobilier global. Moins connue par les investisseurs, la SCPI gagne pourtant peu à peu ses galons : moins risqué grâce à la mutualisation des risques, plus simple à gérer avec la gestion déléguée, ce placement ne manque pas d’avantages.

Avertissement

La SCPI est un placement à long terme qui comprend des risques. Étant un investissement immobilier, la SCPI est considérée comme peu liquide et doit être pensée dans une optique de placement à long terme. La durée de détention recommandée est de dix ans. Cet investissement comporte donc des risques, notamment un risque de perte en capital. D’autre part, les revenus ne sont pas garantis et dépendent de l’évolution du marché immobilier. Enfin, il faut se rappeler que les performances passées ne préjugent pas des performances futures.

1er avantage SCPI : accessible pour tous les budgets

Contrairement à l'investissement immobilier, qui demande dans la plupart des cas un investissement important, la SCPI offre la particularité d'être accessible à toutes les bourses. Le minimum de souscription est généralement de quelques parts c'est à dire entre 500 et 1000 euros ! Il n'y a pas de plafond maximum de souscription mis à part chez certains acteurs.

2ème avantage SCPI : une forte mutualisation des risques

Voici l’un des principaux avantages de cet investissement : la mutualisation des risques locatifs. Quand vous détenez un appartement en location, votre risque porte à 100% sur 1 seule personne : votre locataire. Si ce dernier cesse du jour au lendemain de payer son loyer, vous supportez seul vos mensualités de crédit, et rectifier la situation peut prendre plusieurs mois.

Les SCPI, quant à elles, possèdent un patrimoine entre 10 millions et 2 milliards d’euros répartis sur différents locataires dans des zones géographiques généralement diversifiées. En conséquence, l’ensemble des locataires vous verse une partie de votre loyer. Si l’un des locataires fait défaut, vous n’aurez sans doute qu’1% en moins de loyer… au lieu de 100% avec un seul locataire.

De plus, les Sociétés Civiles de Placement Immobilier possèdent différents types de bien, tels que des murs de magasin, des bureaux ou encore des entrepôts. Par ailleurs, dans le cadre des SCPI de rendement, les locataires signent un bail commercial de 3, 6 ou 9 ans. Ce bail commercial augmente la stabilité des locataires.

3ème avantage SCPI : un marché organisé pour la revente

Le propriétaire de parts qui souhaite les revendre aura 3 solutions :

Si la SCPI est à capital variable, l'associé peut revendre ses parts sur le marché primaire, c'est-à-dire par la compensation d'un nouvel associé au prix fixé par la SCPI. S'il n'y a pas d'acheteurs sur le marché primaire, le vendeur peut vendre ses parts sur le marché secondaire.

Si la SCPI est à capital fixe, il existe un marché secondaire organisé par la SCPI qui permet de déterminer un prix d'exécution entre les acheteurs et les vendeurs. Pendant les augmentations de capital de la société, les ventes de parts peuvent être compensées par l'entrée d'un nouvel acheteur au prix déterminé par la SCPI.

Enfin, quelque soit la structure du capital de la SCPI, l'investisseur peut également acheter ou revendre des parts sur le marché du « gré à gré ».

4ème avantage SCPI : aucune gestion, aucune trésorerie

Investir en SCPI c'est se dégager de toute contrainte de gestion et de trésorerie, les loyers reversés aux propriétaires étant nets de tout frais (charges d'entretien, remise aux normes, taxe foncière...). De plus, administrativement, il n'y a rien à faire, mis à part de lire les bulletins trimestriels et les rapports annuels afin de suivre l'évolution de la société.

5ème avantage SCPI : une rentabilité attractive

Le taux de distribution moyen au 31/12/2021 étant de 4,45%, la rentabilité des SCPI positionne cet investissement parmi les placements immobiliers les plus intéressants du marché.

Mettons que pour 100 000€, vous achetez un studio de 15m2 à Paris : vous le louez 500€ par mois, c’est-à-dire 6 000€ de loyer annuel. Cela fait une rentabilité brute de 6%. Prenez ensuite compte des charges de copropriété, des travaux et des risques de défaut ou d’absence de paiement du locataire. Cette rentabilité est alors à comparer avec les 4,45% nets moyens d’un investissement en SCPI.

6ème avantage SCPI : un investissement flexible

L'investissement en SCPI s'adapte à tous les budgets. L'investisseur en SCPI peut en faire l'acquisition soit par apport personnel soit en ayant recours à un emprunt immobilier. De plus, si l'investisseur souhaite revendre une partie de ses parts, il le peut ! Si vous détenez un appartement et que vous avez besoin de liquidité, pensez vous qu'il est possible de vendre uniquement la salle de bain ? Non bien sûr ! Avec la SCPI, vous déterminez le nombre de parts que vous souhaitez revendre.

Les risques de la SCPI

Tout investissement comporte des risques. La SCPI aussi, malgré des précautions telles que la mutualisation des risques. Investir dans une SCPI implique donc la considération des aléas du marché immobilier et ceux liés aux caractéristiques du placement.

1er risque : la liquidité

Étant investies dans l’immobilier, les parts de SCPI ne bénéficient donc pas de la même liquidité que des valeurs mobilières (qui, elles, sont négociables à tout moment sur les marchés financiers).

Les sociétés de gestion ne garantissant pas la liquidité de l’investissement, elles ne se portent pas nécessairement acquéreur des parts que vendent leurs associés. Ce qui signifie que si vous avez besoin de vendre vos parts SCPI, vous devrez attendre quelques semaines à quelques mois pour récupérer vos fonds. Et si vous tentez de les revendre lorsqu’il y a plus de vendeurs que d’acheteurs - comme en cas de crise - vos avoirs peuvent être bloqués au sein de la société pendant un temps indéterminé.

Astuce

si vous investissez en SCPI via un contrat assurance-vie, vous diminuez le risque d’illiquidité car l’assureur assure alors la contrepartie.

2ème risque : attention aux marchés immobiliers

Acheter des parts SCPI signifie que vous investissez dans l’immobilier. Indirectement, votre patrimoine se trouve donc impacté par les conséquences d’un retournement des marchés. Autrement dit, le prix d’une part SCPI se calcule en divisant la valeur du patrimoine géré par le nombre de parts en circulation. Par conséquent, si le prix des immeubles que votre SCPI possède s’effondre, chaque part vaut moins.

Astuce

Pour réduire le risque de dévalorisation, nous vous suggérons d’investir dans des SCPI qui diversifient leur parc immobilier.

3ème risque : les performances passées ne présagent pas des performances futures

C’est là leur intérêt majeur : les SCPI distribuent régulièrement des revenus à leurs porteurs de parts. Ces revenus correspondent à une quote-part des loyers perçus, après déduction des frais. Toutefois, lorsqu’une SCPI montre des rendements très attrayants, elle attire un grand nombre d’investisseurs. De facto, elle récupère une masse d’épargne en très peu de temps, épargne qu’elle doit réinvestir dans un délai rapide.

Le problème est le suivant : s’il est facile de trouver des petits immeubles rentables via une stratégie offensive, la technique s’avère plus compliquée quand il faut investir vite un capital important. Attention donc à ne pas vous laisser influencer par un historique de rendements impressionnants.

Astuce

Pour diminuer le risque, priorisez les SCPI qui collectent modérément, en arrêtant l’émission de nouvelles parts à certains moments.

4ème risque : prendre garde à la fiscalité

Depuis la dernière réforme fiscale, les revenus que procurent les parts de SCPI sont taxés au taux marginal d’imposition et soumis aux prélèvements sociaux (17,2%). Leur part d’immobilier est également intégrée à la base taxable à l’IFI.

Astuce

Avant d’investir, calculez l’impact fiscal sur votre taxation globale. Cela vous permettra de déterminer la rentabilité nette de cet investissement après impôts.

5ème risque : gérer les frais

Les frais d’entrée pour des parts SCPI tournent généralement autour de 10%. Ces frais sont prélevés en une seule fois lors de la souscription. S’ajoutent à cela les frais de gestion annuels, allant de 8 à 14% des loyers perçus. C’est-à-dire que la SCPI reverse les revenus nets de ces frais.

Pour lisser ces frais sur le long terme, nous vous recommandons d’investir dans ce placement pendant au moins huit ans. Autrement, vous prendrez un sérieux coup sur votre rentabilité.