Les nouvelles SCPI lancées en 2024 : quelles sont ces opportunités ?

SCPI | 4 min. de lecture

Sommaire

Le choix de la jeunesseQuelles sont les différences entre les SCPI récentes et les SCPI traditionnelles ?Les SCPI lancées en 2024L'année 2024 marque une étape significative dans le domaine de l'investissement immobilier avec le lancement de plusieurs nouvelles SCPI (Sociétés Civiles de Placement Immobilier). Ces véhicules d'investissement, prisés pour leur accès à l'immobilier professionnel sans les tracas de gestion directe, offrent aux investisseurs une opportunité unique de diversification de leur portefeuille. Alors, quelles sont ces nouvelles SCPI et quelles opportunités offrent-elles ?

Le choix de la jeunesse

Une jeune SCPI est une Société Civile de Placement Immobilier récemment créée et donc relativement nouvelle sur le marché.

Contrairement aux SCPI établies qui ont déjà accumulé un portefeuille d'actifs immobiliers et ont généralement un historique de performances et de distributions de dividendes, les jeunes SCPI sont encore en phase de constitution de leur portefeuille et peuvent être à un stade précoce de leur développement.

Les jeunes SCPI peuvent être créées pour diverses raisons, telles que répondre à une demande spécifique du marché, se spécialiser dans un secteur immobilier particulier, ou encore profiter de nouvelles opportunités d'investissement.

Elles peuvent également offrir des opportunités d'investissement potentiellement plus dynamiques, mais aussi comporter des risques accrus en raison de leur manque d'historique et de leur portefeuille d'actifs moins établi.

Pour les investisseurs, investir dans une jeune SCPI peut offrir l'opportunité de participer à une croissance potentielle à long terme et de bénéficier d'une diversification supplémentaire de leur portefeuille. Cependant, il est important de mener une analyse approfondie de la jeune SCPI, y compris son équipe de gestion, sa stratégie d'investissement, et les actifs qu'elle détient ou envisage d'acquérir, afin de comprendre les risques associés et de prendre des décisions d'investissement éclairées.

Quelles sont les différences entre les SCPI récentes et les SCPI traditionnelles ?

Les jeunes SCPI se distinguent des SCPI traditionnelles principalement par leur récente création et leur phase de développement précoce. Contrairement aux SCPI établies qui ont accumulé un historique de performances, de distributions de dividendes et possèdent souvent un portefeuille d'actifs immobiliers diversifié, les jeunes SCPI sont encore en train de construire leur portefeuille et de se faire un nom sur le marché.

En termes de distinctions spécifiques :

- Historique et expérience : Les SCPI traditionnelles ont généralement un historique établi de performances et de gestion d'actifs, tandis que les jeunes SCPI peuvent manquer de cet historique, étant donné leur récente création.

- Portefeuille d'actifs : Les SCPI établies ont souvent un portefeuille d'actifs immobiliers diversifié et bien développé, tandis que les jeunes SCPI peuvent avoir un portefeuille moins diversifié ou en cours de constitution.

- Stratégie d'investissement : Les jeunes SCPI peuvent adopter des stratégies d'investissement différentes de celles des SCPI traditionnelles pour se démarquer sur le marché. Elles peuvent se concentrer sur des secteurs spécifiques, des régions géographiques particulières ou des types d'actifs immobiliers innovants.

- Risques et opportunités : Investir dans une jeune SCPI peut offrir des opportunités de croissance potentielle, mais peut également comporter des risques accrus en raison de leur manque d'expérience et de leur portefeuille moins développé. Les investisseurs doivent être conscients de ces risques et mener une analyse approfondie avant de prendre des décisions d'investissement.

Les SCPI lancées en 2024

- Osmo Energie par Mata Capital : un objectif d’investissement durable

La stratégie d'investissement de cette SCPI repose sur une diversification tant en termes de types d'actifs que sur le plan géographique, accompagnée d'une gestion prudente de l'endettement. Les investissements se déploient en France et en Europe, couvrant divers secteurs tertiaires tels que le commerce, les bureaux, la logistique, l'activité et l'éducation principalement.

Les trois piliers d'Osmo Energie sont :

Une quête de performance financière ambitieuse, un engagement en faveur de l'investissement durable et une accessibilité optimale de l'épargne.

Objectif de distribution de 6%

Accessible à partir de 300 €

- Wemo One par Wemo Reim : une SCPI de rendement européenne et diversifiée

Une SCPI axée sur la création de revenus locatifs stables, avec un portefeuille diversifié comprenant différents types d'actifs et une répartition géographique équilibrée. Un objectif de concentration de 60% des actifs au sein de l'Europe.

Performance : 7% Taux de distribution cible

Prix de la part : 200 €, avec une souscription dès 1 000 € soit 5 parts

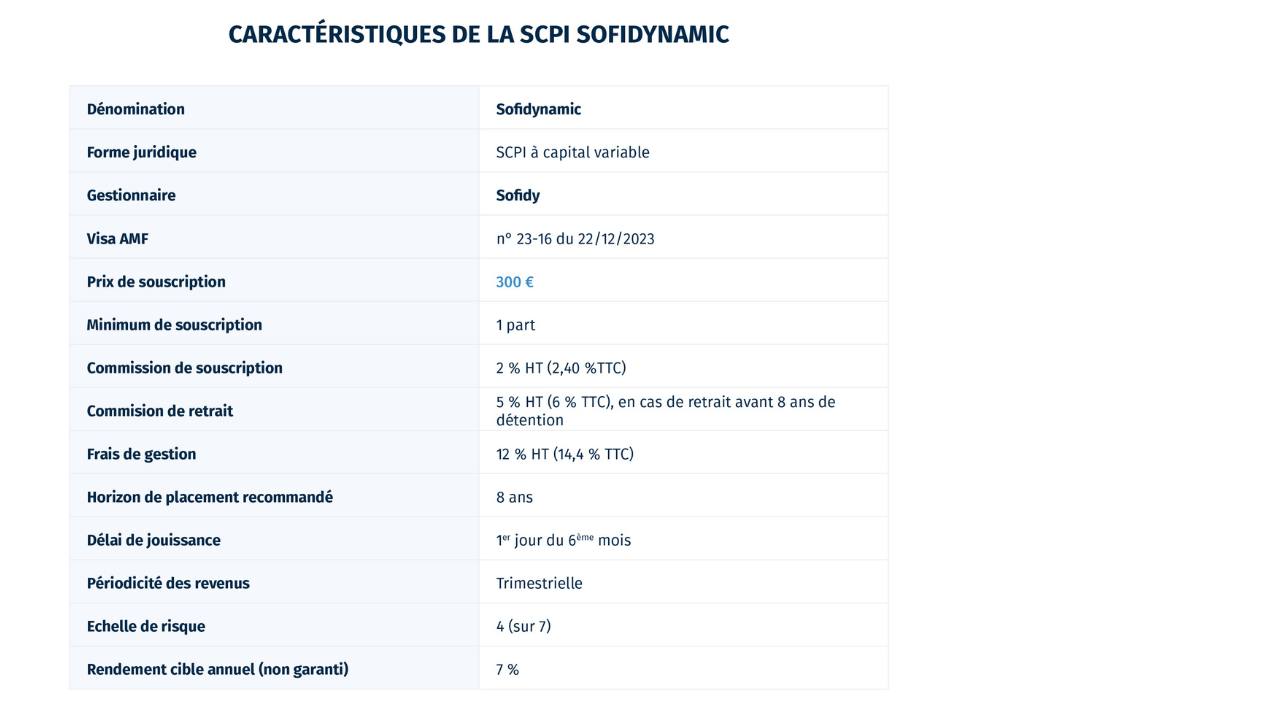

Pour saisir les opportunités offertes par ce nouveau cycle immobilier et élargir l'offre de SCPI, découvrez Sofidynamic, la SCPI « High Yield » qui est spécialisée dans l'immobilier à haut rendement.

Cette nouvelle SCPI, orientée vers un profil de risque plus élevé que d'autres dans la même gamme, vise un objectif de distribution de 7% brut de fiscalité. Avec un positionnement diversifié et opportuniste, elle cible diverses classes d'actifs, en mettant l'accent sur les murs de commerces et les locaux d'activités de manière privilégiée.

Objectif de distribution de 7%

Accessible à partir de 300 €

Dévoilée en décembre 2023, Comète représente une SCPI diversifiée qui cherche à investir principalement au sein de l'Union européenne, avec des possibilités d'expansion à l'international (sans garantie).

Les associés de Comète ont l'opportunité d'investir indirectement dans diverses classes d'actifs, à l'exclusion de la logistique en zone euro et du résidentiel, en mettant l'accent sur les zones urbaines en croissance, les pôles tertiaires, industriels, logistiques ou d'excellence à forte demande locative, ainsi que sur les marchés immobiliers profonds, malgré le risque immobilier.

Objectif Taux de distribution : 6,0% nets de frais de gestion

Prix de la part : 250 €

Calculez vos gains potentiels

Tout investissement comporte un risque de pertes en capital. Les performances passées ne préjugent pas des performances futures. Pour toute information, rapprochez-vous d'un professionnel en gestion de patrimoine.

Vous souhaitez aller plus loin ? Contactez-nous :